„Geld verstehen“ als Wahlpflichtunterricht an der Albert-Schweitzer-Schule – Vortrag zu FinanzanlagenWie das persönliche Finanzhaus aussieht

ALSFELD (ol). Im Wahlpflichtunterricht „Geld verstehen“ geht es für die Zehntklässler der Albert-Schweitzer-Schule um Grundlagenwissen, das Wirtschaftskompetenz für viele Lebenslagen vermittelt: Aktienkauf, ETF-Sparpläne, Steuer, Kryptowährungen, Versicherungen, eigene Wohnung und viele Themen mehr stehen auf dem Unterrichtsplan von Lukas Raatz. Der Fachlehrer für PoWi konnte hierfür eine ganze Reihe an Referenten gewinnen, die aus ihrer beruflichen Praxis Wissen teilen und für den einen oder anderen Aha-Effekt bei den Jugendlichen sorgen.

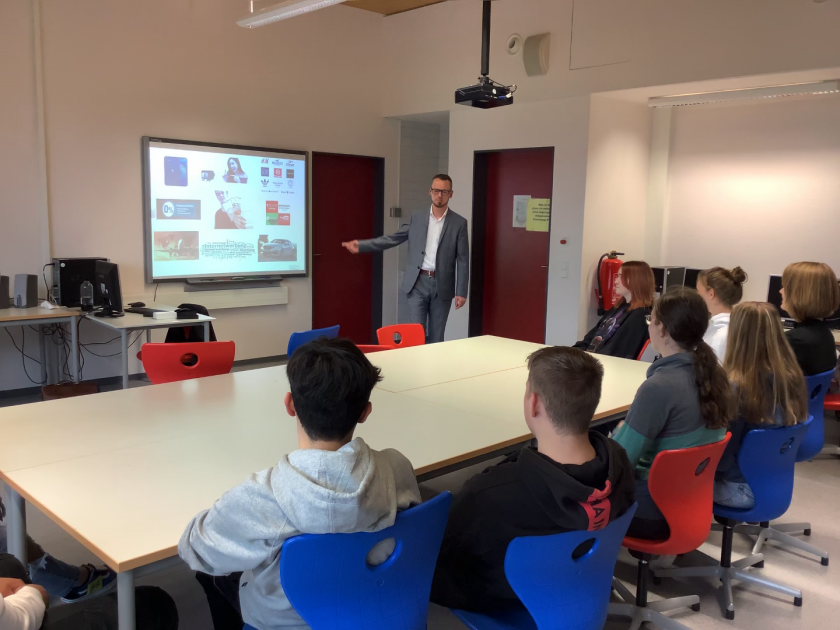

Den Auftakt machte der Finanzanlagenfachmann Christoph George. Er überraschte die 15- bis 16-Jährigen mit so interessanten Fragen wie: „Sie haben 100 Euro gespart und der Zinssatz liegt bei 1Prozent. Wie viel Geld haben Sie nach zehn Jahren auf dem Konto?“ Gar nicht so leicht zu beantworten, besonders dann nicht, wenn man nicht nur rechnet, sondern auch inflationsbereinigt. „Spare in der Zeit, dann hast du in der Not!“ Dieser alten Weisheit stellte George das Kaufverhalten heutiger Generationen vor: Sie kaufen, schnell und spontan. So aus der Pressemitteilung.

Neurowissenschaftler kennen das Glücksgefühl nach dem Kauf: Wer früher Gegenstände anhäufte, erhöhte seine Überlebenschancen. Noch heute belohnt das menschliche System Käufe mit Dopamin, der körpereigenen Glücksdroge. „Kurzzeitige Bedürfnisbefriedigung währt allerdings auch nur kurz“, so der Redner, wohingegen sinnvolle Geldanlagen längere Freude bescheren dürften – vorausgesetzt, man wählt nach Lebensalter und Situation die passende aus.

George stellte den jungen Leuten verschiedene Möglichkeiten vor: Vom klassischen Sparbuch über den Bausparvertrag und Investmentfonds bis hin zu Wertpapieranlagen war alles dabei; Zinsentwicklungs- und somit Gewinnerwartungskurven lieferte der Fachmann gleich mit und erklärte auch den Unterschied zwischen nominaler und realer Kaufentwicklung.

„Durch Inflation und anhaltend niedrige Zinsen auf Geldeinlagen haben deutsche Sparer im Jahr 2019 einen Wertverlust von über 30 Milliarden Euro erlitten“, so die bittere Feststellung Georges, der die Gewinnchancen und Verlustrisiken der gängigsten Geldanlagen vorstellte: Kapitalbildenden Lebensversicherungen, Bausparverträge sowie Aktien und Investmentfonds kamen auf den Prüfstand.

Über die Basis einer finanziellen Absicherung

Je nachdem, wie Anleger und Anlegerinnen sich entscheiden, wann sie sich entscheiden und wie konsequent sie am Ball bleiben, können sie ihr „Finanzhaus“ bauen, das der Redner zum Abschluss seines Vortrages präsentierte: Die Basis einer finanziellen Absicherung sind demnach Versicherungen für eine private Haftpflicht, eine Berufs- oder Dienstunfähigkeit und Krankentagegeld.

Als berufstätige Person sollte man anstreben, drei bis vier Nettogehälter auf einem Girokonto, Tagesgeldkonto oder Sparbuch im Zugriff zu haben. Alles weitere sollte in Depots, Altersvorsorgeprodukten oder Immobilien angelegt werden, um möglichst effizient davon zu profitieren. Letzteres könnte schwierig werden: 80 Millionen verschiedene Tarife und Produkte zählte der Finanzexperte auf.

„Die externen Vorträge werden im Unterricht alle reflektiert und kritisch hinterfragt“, so Lukas Raatz zur Vorgehensweise im Unterricht. So haben die Teilnehmenden des Kurses bereits einen Finanzführerschein erworben, in dessen Rahmen sie sich Grundlagenwissen aneignen und unter Beweis stellen konnten. Auch wenn sich dieses Angebot nur an eine Gruppe von Schülerinnen und Schülern richtet, leistet die Schule damit einen wichtigen Beitrag zur lebenskundlichen Bildung über den Fachunterricht hinaus.

Auch interessant:

Schreibe einen Kommentar

Bitte logge Dich ein, um als registrierter Leser zu kommentieren.

Einloggen Anonym kommentieren